Lehto Group listautui Helsingin pörssin päälistalle viime vuoden huhtikuussa, ja on siitä lähtien ollut varsinainen pörssiraketti. Yhtiön kurssi on tuplaantunut vuodessa ja tänäkin vuonna kasvua on kertynyt reilut 25 prosenttia. Tällä kertaa pureudumme Lehdon ytimeen ja tutkimme vieläkö sijoittajille on tuottoa luvassa.

Lehdon ydinajatus on kustannustehokas ja mahdollisimman pitkälle viety moduulirakentaminen sekä talousohjattu rakentaminen. Moduulirakentamisessa kustannussäästöt tulevat siitä, että moduulit rakennetaan suurissa tehtaissa mahdollisimman pitkälle ja täten poistetaan normaalisti työmailla toteutettavia työvaiheita. Yhtiö valmistaa esimerkiksi valmiita kylpyhuone- keittiömoduuleita jolloin sähkö- sekä putkiasennukset on tehty valmiiksi. Talousohjattu rakentaminen puolestaan tarkoittaa sitä, että yhtiö valmistaa moduuleita liukuhihnamallilla tehtaissaan jolloin suunnittelu ja tuotanto on integroitu saman katon alle. Tehokkaita toimintamallejaan hyödyntämällä Lehto Group voi tarjota asiakkailleen nopean ja vaivattoman prosessin avaimet käteen -periaatteella suunnittelusta toteutukseen yhdellä sopimuksella, kiinteään hintaan ja sovitussa aikataulussa.

Lehto toimii neljällä palvelualueella: toimitilat, asunnot, hyvinvointitilat ja korjausrakentaminen. Yhtiö tarjoaa rakentamisen palveluita valtakunnallisesti keskittyen kasvukeskuksiin, jotka muodostavat merkittävän osan rakentamisen volyymista. Lehto Groupin pääkonttori sijaitsee Kempeleessä. Yhtiöllä on neljä omaa tuotantolaitosta: Oulussa ja Humppilassa sekä kaksi yksikköä Oulaisissa.

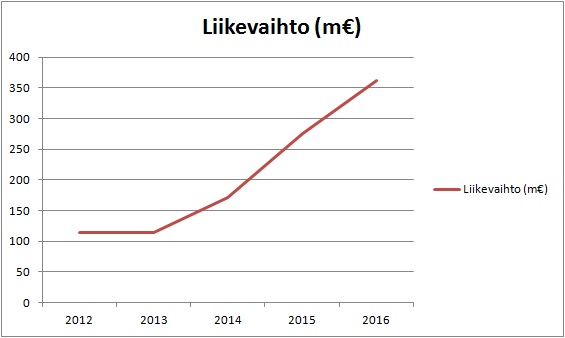

Lehto listautui pörssiin vauhdittaakseen kasvuaan ja saadakseen uskottavuutta rakennusmarkkinoilla. Yhtiön liikevaihdon kasvu onkin ollut reipasta:

Vuoden 2017 ensimmäisen kvartaalin aikana yhtiön liikevaihto kasvoi vuoden takaiseen 29,5%, joten kasvu näyttää jatkuvan vahvana. Myös vuoden 2016 liikevaihdon kasvu vuoteen 2015 verrattuna oli sama noin 30%. Tilauskanta vuodentakaiseen oli lähes tuplaantunut.

Osinkoa Lehto maksoi viime vuodelta osaketta kohti 0,22 euroa joka oli efektiivisesti 1,8% senhetkiseen kurssiin nähden. Yhtiön osinkopolitiikkana on jakaa 30-50% tilikauden tuloksesta. Näin ollen yhtiö kykenee satsaamaan vahvemmin tulevaan kasvuun.

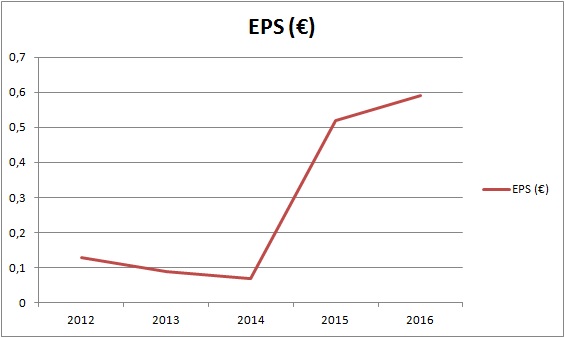

Lehdon talous on toimialalle epätyypillisen vahva, omavaraisuusaste on 60% kun tyypillisesti kilpailijoilla se on noin 30% luokkaa. Yhtiö ennakoi tänä vuonna liikevaihdon kasvavan vähintään 30% ja liikevoiton odotetaan olevan yli 10% liikevaihdosta. Näillä tiedoilla yhtiön todellisen arvon kartoitus on helpohkoa. Viime vuoden tuloksella yhtiö on tällä hetkellä hinnoiteltu P/E-luvulla 23(kurssi kirjoitushetkellä 12,78€), mutta mikäli yhtiö pääsee tavoitteeseensa laskee P/E-luku tältä vuodelta maltilliseen arvoon 15. Tämä on annetuilla arvioilla laskettu pohja-arvo tulokselle, mutta koska yhtiön ohjeistuksessa käytetään sanaa ”vähintään” voidaan tulosta odottaa tältä vuodelta hieman enemmän. Ensimmäisellä kvartaalilla yhtiö ei aivan pystynyt liikevaihdon kasvun osalta tavoitteeseensa johtuen asunnot-palvelualueen liikevaihdon alenemasta. Yhtiö kuitenkin ohjeistaa liikevaihdon tuloutuvan vasta myöhemmin, joten syytä paniikkiin ei ole.

Jos lasketaan hieman optimistisempi skenaario ja oletetaan liikevaihdon kasvavan tältä vuodelta hieman reilummin eli 35% ja liikevoittoprosentti olisi 12%, alenisi P/E-luku jo arvoon 12,7. Näin nopeasti kasvavalle yhtiölle tämä on erittäin alhainen luku.

Käytän vielä arvonmäärityksen apuna *peg-lukua (price-to-earnings/growth) sillä se sopii hyvin tällaisen pienehkön nopean kasvajan arvonmääritykseen ja ottaa paremmin huomioon tuloskasvun. Yhtiön kuluvan vuoden ohjeistuksella peg-luvuksi saadaan pohjaskenaariossa (liikevaihto kasvaa 30%, liikevoittomarginaali 10%) lukema 1,38. Koska liikevoittotavoitteen odotetaan olevan kuitenkin yli mainitun 10% tason, saadaan liikevoittomarginaalilla 11% peg-luvuksi 0,82 ja 12% liikevoittomarginaalilla 0,59. Voidaan siis tehdä johtopäätös, että mikäli yhtiö pystyy parempaan kuin ohjeistuksensa alalaitaan, Lehto vaikuttaa kohtuuhintaiselta sijoitukselta.

Vaikka Lehdon pörssiura on ollut osakekurssin osalta rakettimaista kasvua, en näillä tulevaisuuden odotuksilla voi vielä pitää yhtiötä tulevaan tuloskasvuunsa nähden kalliina mikäli katsoo tarinaa hieman pidemmälle tulevaisuuteen. Tällä hetkellä kaikki tuntuu olevan mallillaan. Yhtiö kasvaa reilusti markkinaa nopeammin ja nyt Suomen talouden lähtiessä viimein nousuun tuonee se paikalliseen rakennusmarkkinaympäristöönkin joko kasvua tai ainakin stabiiliutta. Riskejä kartoittaessa täytyy kuitenkin muistaa, että Lehdon pörssihistoria on vielä sangen lyhyt ja vasta tulevaisuus näyttää pystyykö yhtiö jatkuvaan nopeaan kasvuun pidemmällä aikajänteellä. Tällä hetkellä tulevaisuus näyttää kaikkien indikaattorien mukaan valoisalta.

*PEG-luku: PE-luku jaettuna kasvuprosentilla. Jos PEG on alle yhden osakkeen arvossa voi olla nousuvaraa, yli yhden oleva PEG-luku saattaa kertoa yliarvostuksesta.

LEHTO

Yhtiö nostanut lv ennustetta kesäkuussa 2017 tiedoksi.

Uusi +50% ja voitto yli 10 %.

Tämä tieto oli livahtanut minulta kokonaan ohi, toden totta näin on asia. Lehdon tilanne näyttää siis paremmalta kuin tiesinkään tätä analyysia kirjoitellessa. Yhtiön mukaan riskit liikevaihdon kasvulle liittyvät työntekijöiden saantiin ja toimitilojen riittävyyteen.

Protip: Jos sulla on jossain sivuilla avattuna peg-luku (mikä on hyvä/huono arvo ja mitä se loppuviimein kuvaa) niin sinne kannattaisi linkittää näistä artikkeleista. Jos sellaista ei ole niin sellainen kannattaisi tehdä.

Hyvä huomio! PEG-luku todellakin on yksinkertaisuudessaan PE-luku jaettuna kasvuprosentilla. Jos PEG on alle yhden osakkeen arvossa voi olla nousuvaraa, yli yhden oleva PEG-luku saattaa kertoa yliarvostuksesta. Lisäsin tämän artikkelin loppuun tietoiskun tästä ja pohdin jos tulevaisuudessa tehtäisiin tuollainen selvityssivu erikseen eri käsitteille.