Reisjärven kunnalle kallis oppitunti sijoittamisesta

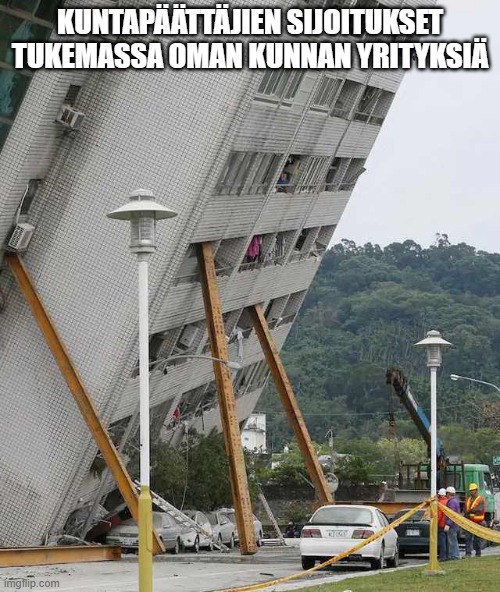

Noin viikko sitten korviini kantautui uutinen, jonka mukaan pörssiyhtiö BBS Bioactive Solutions olisi hakeutumassa konkurssiin. Nämä uutiset ovat aina harmillisia, mutta vieläkin harmillisempia ne ovat silloin kun niissä poltetaan tukuttain veronmaksajien rahaa. Meillä on joitain esimerkkejä siitä, kuinka kuntapäättäjät sijoittavat. Kurikan omistukset Fortumissa ja Nesteessä ovat laajasti tunnettuja, ja kaupunki rahoittaa palveluitaan näistä saatavilla mehevillä […]

Reisjärven kunnalle kallis oppitunti sijoittamisesta Read More »